ファクタリングとは?

ファクタリングは、企業から売掛債権(入金待ちの請求書)を買い取り、

売掛債権の管理や回収を行う金融サービスのことで、日本では、

1970年代初めに登場した比較的新しい資金調達方法です。

それまで、日本では、特に中小企業を中心とした、明治以来の商取引の慣習、

手形取引が行われていましたが、企業のコスト削減や現金決済の拡大の影響を受け、

大幅に減少しています。

2017年の手形交換高は、往時の1/10以下になっていると言われています。

手形は、中小企業にとっては資金決済の重要な手段でしたが、

1990年頃より一気に減少に転じています。

そこで、手形割引や裏書譲渡などの手形決済に資金調達の多くを

依存してきた中小企業では、中でも資金余力のない企業では、

金融機関の融資に依存を高めています。

そこに登場したのが、ファクタリングです。

入金待ちの売掛債権を買い取ってもらい、早期の現金化が可能になります。

資金余力がなく、キャッシュフローに行き詰まっている中小企業には、

とても魅力的な資金調達サービスです。

今までの手形割引、裏書譲渡に代わる資金調達の一つといえます。

現金化が速い、信用情報に悪影響が出ない、審査が比較的簡単などのメリットがあります。

ただ、ファクタリングにはメリットだけではなく、デメリット=リスクもあることは

しっかり確認しておく必要があります。

それでは、以下から詳しく説明します。

取引先の取引形態よるファクタリングの種類

ファクタリングには

「2社間ファクタリング」と「3社間ファクタリング」

の2種類があります。

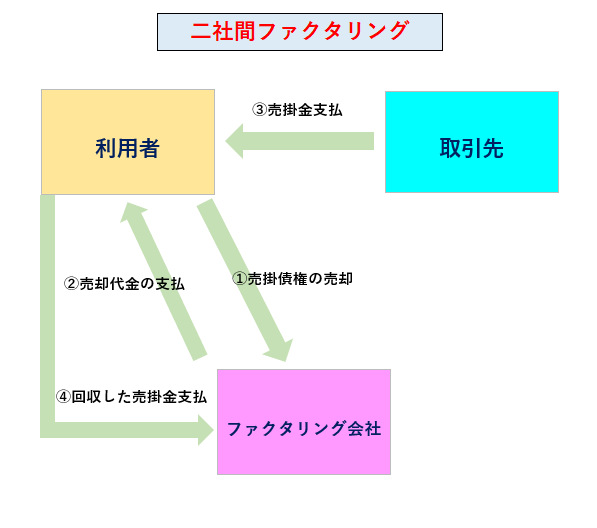

2社間ファクタリング

2社間で行うファクタリングです。

2社とは、利用者(あなたの会社)とファクタリング会社のことです。

二社間ファクタリングのメリット

• あなたの会社とファクタリング会社間での手続きになるので、

ファクタリングをしていることが、取引先に知られることはありませ。

事前に承認なども必要ありません。

• 2社間だけで手続きが完了するため、資金化が迅速です。

ファクタリング会社によっては、最短即日現金化も可能な場合もあります。

• 2社間ファクタリングをしているのは、中小のファクタリング会社が多いです。

審査のハードルが比較的低めなため、利用しやすいです。

二社間ファクタリングのデメリット

• 大手ファクタリング会社では、2社間ファクタリングを行っていません。

中小ファクタリング会社の利用になるので、悪徳業者には要注意です。

• 上記の理由から、手数料が高いことがデメリットとなっています。

大手に比べて、数倍の開きがあることもあります。

• 取引先に、ファクタリング会社を利用しているという情報が

知られないということを、メリットに書きました。

万が一、知られることになった場合は、信用失墜につながる危険性があります。

二社間ファクタリング契約までの流れ

(申し込み)→(審査)→(契約)→(入金)→(回収)という流れになります。

インターネット、電話、来店、郵送などで申し込みます。

必要書類は、「決算書」「売掛金を証明する書類」「納税証明書」などです。

法人登記情報、債権譲渡登記情報、帝国データバンクの

データベース照会などを利用して審査を実施します。

審査通過後、契約手続きをすすめます。

契約完了後、手数料を差し引いた金額が振り込まれます。

あなたの会社で売掛金を回収後、指定期日までにファクタリング会社に返済する。

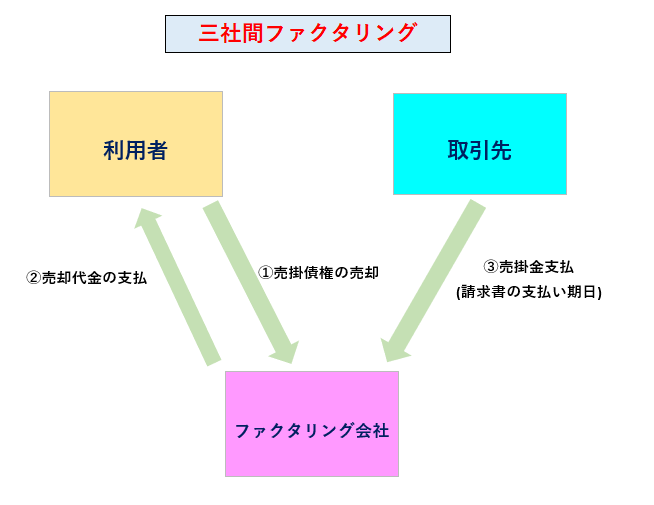

3社間ファクタリング

3社間で行うファクタリングです。

3社とは、自社(あなたの会社)とファクタリング会社と取引先のことです。

三社間ファクタリングのメリット

• 大手ファクタリング会社を利用できるため、悪徳業者に出会うリスクが少ないです。

• 大手ファクタリング会社のため、手数料が比較的低めです。

手形割引程度の金利のところもあります。

• 取引先の承認が必要ですが、「隠れてこそこそする」という罪悪感がなくなります。

取引先との取引に透明性が確保できます。

• 売掛金は、取引先が直接、ファクタリング会社に支払うため、

売掛金回収をしなくてもいいです。

三社間ファクタリングのデメリット

• 取引先の承認が必要なため、現金化まで時間がかかります。

• 取引先にファクタリング利用がわかるので、

取引先に不信感を抱かせる可能性があります。

• 大手ファクタリング会社の場合、審査が厳しくなり、

利用のハードルが高くなります。

三社間ファクタリング契約までの流れ

ファクタリングを利用したい旨を、取引先に伝え、承認してもらいます。

インターネット、電話、来店、郵送などで申し込みます。

必要書類は、「決算書」「売掛金を証明する書類」「納税証明書」などです。

法人登記情報、債権譲渡登記情報、帝国データバンクの

データベース照会などを行います。

審査通過後、契約手続きをすすめます。になります

契約には取引先の印鑑が必要になる点が、2社間と異なる点になります。

契約完了後、手数料を差し引いた金額が振り込まれます。

ファクタリング会社が売掛金を回収します。

おすすめのファクタリング会社

それでは信用と実績のあるファクタリング会社を紹介しておきますので

ファクタリングの利用を検討している方はぜひ参考にしてみてください。

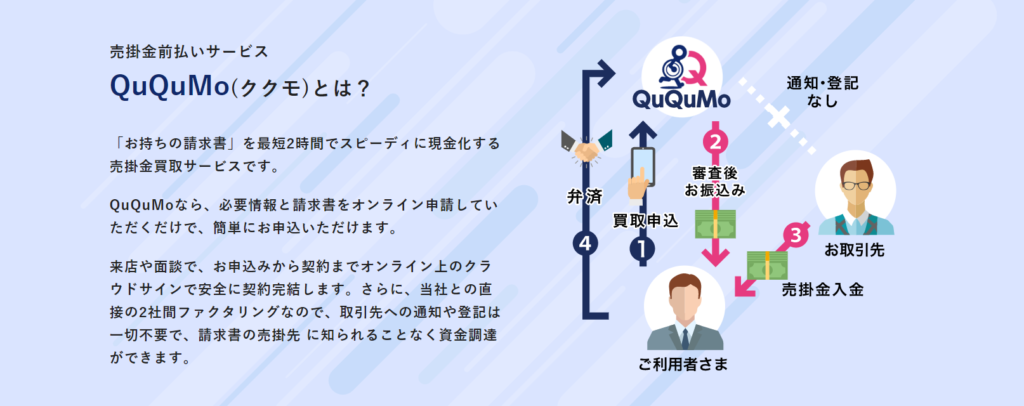

ククモ【QuQuMo online】のおすすめポイント

法人・個人事業主・フリーランスなどすべての事業者に対応

売掛金を保有する事業者であれば法人・個人事業主・フリーランスなど

すべての事業者に対応が可能です。

売掛金前払いサービス

WEB完結にする事によって圧倒的にスピードと手数料の安さを実現。

売掛金があれば どんな事業者でも利用が可能です。(審査あり)

ファクタリングではない新たな資金調達として

【売掛金前払いサービス】を提供しています。

最短、2時間で入金

申し込みから入金まで2時間が可能です。

今すぐ資金が必要なときに活用できるので便利です。

面談不要で手続きはオンライン完結

対面による審査がなく、全ての手続がオンラインで完結するので

面倒な審査手続きはありません。

業界トップクラスの低手数料

ファクタリングで気になるのが利用手数料ですが

AI審査やオンライン完結で、圧倒的に安い手数料を実現しています。

手数料は1%~最大14.8%になっています。

ククモ【QuQuMo online】の特徴

WEB完結にする事によって圧倒的にスピードと手数料の安さが特徴です。

申込みから入金まで最短で2時間で可能というスピードも魅力的です。

WEB完結だからこそ、日本全国対応 パソコン若しくはスマホが

手元にあればご契約締結まで可能なので忙しい事業者にとってとても便利です。

売掛金さえあれば、いつでもどこでも資金調達する事が可能です。

また、売掛金を保有する事業者であれば法人・個人事業主・フリーランスなどすべての事業者に対応が可能です。

用意する書類は2点だけ

1.銀行の入出金明細書

2.請求書

【サービス内容/会社概要】

| 取り扱いサービス | 2社間 |

| 対応スピード | 即日~翌営業日(最短2時間) |

| 営業時間 | 10:00~19:00(平日) |

| 会社名 | 株式会社アクティブサポート |

| 代表者名 | 羽田 光成 |

| 設 立 | 2017年9月 |

| 所在地 | 東京都豊島区南池袋二丁目13番10号 南池袋山本ビル3階 |

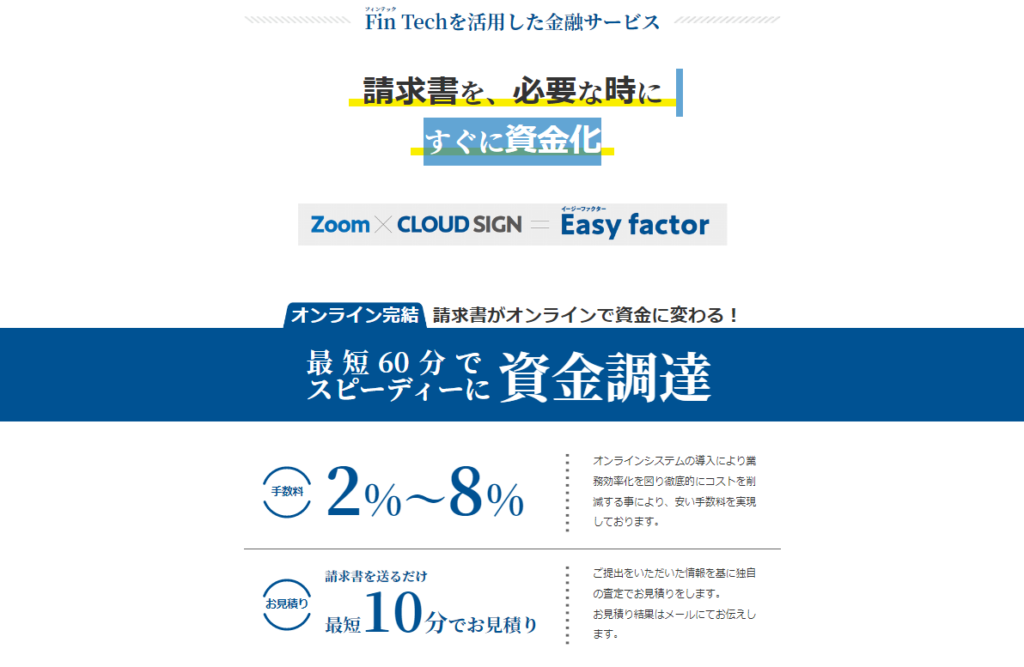

Fin Techを活用したオンラインファクタリング【Easy factor】のおすすめポイント

業界最低水準の手数料を実現!

オンラインシステムの導入により業務効率化を図り徹底的に

コストを削減する事により、業界最低水準の手数料

(2%〜8%)を実現しております。

請求書を送るだけで最短10分でお見積りが可能です。

最短即日振込対応

請求書を送るだけで10分で見積もりし

最短即日振込み対応が可能です。

緊急に資金が必要になったときに

心強いスピード対応を実現しています。

個人事業主にも対応

法人を中心に対応しているファクタリング会社が多い中

個人事業主にもしっかり対応しています。

個人事業主の場合、銀行からな融資に時間が

かかる場合がありますので緊急時にスムーズな

資金調達ができる方法があると安心です。

【Easy factor】の特徴

無料WEB会議アプリZoom(ズーム)と弁護士ドットコム株式会社が

提供するCLOUDSIGN(クラウドサイン)を用いて、お申し込みから

契約までをオンラインで完結するファクタリングサービスです。

用意する書類は3点だけ

1.直近の決算書(個人事業主の場合は確定申告書)

2.請求書

3.通帳のコピー

【サービス内容/会社概要】

| 取り扱いサービス | 2社間 |

| 対応スピード | 最低2営業日 |

| 営業時間 | 9:00~20:00(平日) |

| 会 社 名 | 株式会社 No.1 |

| 代表者名 | 相浦一成 |

| 設 立 | 2016年1月 |

| 所 在 地 | 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F |

【マネーフォワード アーリーペイメント】のおすすめポイント

業界最安水準の手数料率

サービス利用にかかる手数料率は1%〜となっており業界最安水準。

他社ファクタリングサービスと比較しても最安水準の手数料率でのご利用が可能です。

運営企業(東証一部上場グループ企業)の信頼性

東証一部上場(プライム市場)グループ企業が提供するサービスです。

企業の経営において重要度が高いファイナンスについて、安心してご相談可能です。

入金までのスピード

初回利用時は最短5営業日、2回目以降は最短2営業日での入金が可能です。

融資等の他資金調達手段では対応が難しい、突発的な資金ニーズに

スピ―ディーに対応できます。

オンラインで完結

原則オンラインでのやり取りで利用審査からお申込み・入金まで完了します。

入金まで面倒なやり取りなくオンラインで完結するのは便利です。

【マネーフォワード アーリーペイメント】の特徴

東証プライム上場企業 株式会社マネーフォワードのグループ企業が

運営しており、初めての利用でも安心の信頼度です。

さらに手数料率も業界最安水準の1.0%~10.0%と好条件になっています。

利用審査から入金までのスピードも速く、緊急時の資金需要にも対応できるのは

大きな利用ポイントにになります。

中小企業、スタートアップ企業に対して強みを持っており

特に次のような方には利用メリットがあります。

・資金調達までのつなぎ資金(ブリッジファイナンス)ニーズ

・大口受注にかかる先行支払い(人件費・外注費・仕入れ費)

・広告宣伝費積み増しに伴う資金ニーズ

・従来と異なるキャッシュサイクルの受注

・月末支払いにかかる資金ニーズ

・決算財務のスリム化

マネーフォワード アーリーペイメントのサービスを確認する方はこちら

→ マネーフォワード アーリーペイメント公式サイト

【サービス内容/会社概要】

| 取り扱いサービス | 2社間 |

| 対応スピード | 初回利用時は最短5営業日、2回目以降は最短2営業日 |

| 営業時間 | 10:30-18:30 |

| 会社名 | マネーフォワードケッサイ株式会社 |

| 代表社名 | 冨山 直道 |

| 設 立 | 2017年3月 |

| 所 在 地 | 東京都港区芝浦三丁目1番 21 号 msb Tamachi 田町ステーションタワーS 21 階 |

三共サービスのおすすめポイント

【良心的な手数料設定】

三共サービスは、2001年創業の18年の実績を起こるファクタリング会社です。2社間/3社間専門で、良心的な手数料で定評があります。「手数料1%台」をウリにしているファクタリング会社もありますが、三共サービスなら、少額ファクタリングに対しても、相場より低い手数料を提示しています。また、HP上には、「年商別事例」として、利用会社の詳細、買取金額、手数料を明記していますので、ご利用前にはぜひ参考になさってください。同条件なら、同等手数料が可能です。

【高額なファクタリングも最短2日!】

1億円を超える高額ファクタリングでも、最短2日で準備できるのが、三共サービスです。

500万円ぐらいまでなら即日や2~3日で対応可というファクタリング会社も多いですが、

1000万円以上の高額ファクタリングにもスピード対応が可能です。

創業18年で培ってきたノウハウのたまものです。

【資金力があるからできるスピード対応!】

三共サービスの資金力は、高額ファクタリングでも最短2日で

対応できることがわかっていただけると思います。

潤沢な資金力を背景に、スピード対応が可能になっています。

複数の高額案件にも「ドンと来い」の余裕の資金基盤です。

【秀でた審査能力】

ファクタリングの審査においては、利用者だけでなく、

売掛金や売掛先の信頼度が重要になってきます。

スピード対応するためには、審査の適切さとスピード感が大切です。

長い歴史を誇るファクタリング会社なので、ライバル他社にない審査能力、

審査のためのノウハウを持っています。

安心して、お任せください。

【人間味あふれるスタッフ】

ファクタリングを利用しようと来られる利用者は、緊急事態に切羽詰まって、

冷静な判断力を失ってしまっている方もおられます。

そんな中、経験豊富なスタッフが十分なヒアリングをさせていただきます。

経験に基づいて、利用者の方に最適なファクタリングを提案させていただきます。

三共サービスの方針は、「お客様と一緒に経営を再建する」です。

もし、無謀な申し込みがあれば、冷静な判断で忠告させていただくこともあります。

高額ファクタリングも最短2日!

三共サービスの特徴

三共サービスは、2001年創業の18年の実績を起こるファクタリング会社です。

2社間/3社間専門で、良心的な手数料で定評があります。

「手数料1%台」をウリにしているファクタリング会社もありますが、

三共サービスなら、少額ファクタリングに対しても、相場より低い手数料を提示しています。

また、1億円を超える高額ファクタリングでも最短2日で準備できるのが、

三共サービスを利用する大きなメリットです。

三共サービスについて詳しくは下記をクリックしてください。

↓↓↓

【サービス内容/会社情報】

| 取り扱いサービス | 2社間/3社間 |

| 対応スピード | 翌日~1週間 |

| 営業時間 | 9:00~19:00(平日) |

| 会 社 名 | 株式会社三共サービス |

| 代表者名 | 飯村 雅 |

| 設 立 | 2001年7月 |

| 所 在 地 | 東京都文京区本郷1-4-4 水道橋ビル3F |

【資金調達プロ】事業資金調達の10秒カンタン無料診断はコチラ ![]()

決済手段、利用目的別ファクタリングの種類

ファクタリングの種類は、以下の5種類に分けられます。

それぞれの特徴をご説明しますが、この記事では、

買取ファクタリングについて詳細を解説しています。

【買取ファクタリング】

この記事でご説明しているのは、すべて買取ファクタリングになります。

売掛債権の迅速な現金化と回収リスクの軽減、債権のオフバランス化が図れます。

オフバランス化することのメリットは、企業の会計をすっきりさせ、

経営状態を良好に見せることに役立ちます。

【保証ファクタリング】

売掛金の支払いをファクタリング会社が保証してくれるサービスです。

資金調達が目的の買取ファクタリングに対して、

倒産などによる売掛債権の回収不能リスクを回避することが目的です。

ファクタリング会社が、与信調査を行ってくれる点が、利用者のメリットとなります。

【一括ファクタリング】

一括ファクタリングは、3社間で行われ、支払手形の代わりに使われるシステムです。

一括ファクタリングは、信用度が高い企業のみが導入できるシステムなので、

企業の信用度がアップします。

手形の紛失、盗難を防ぐことができる点も大きなメリットです。

また、取引先にもメリットがあります。

支払手形発行のための事務作業や印紙税などが不要になります。

売掛債権の譲渡によるオフバランス化や

資金調達の多様化、利便性を図ることができます。

【国際ファクタリング】

文字通り、海外企業との輸出取引の売掛金を確実に

回収するために利用されるサービスです。

国際ファクタリングは、他のファクタリングと異なり、

輸出業者(ファクタリング利用者=あなたの会社)、海外の取引先、

日本国内のファクタリング会社、海外のファクタリング会社の

4社間のファクタリングです。

国際ファクタリングでは、未払いの発生、債権回収不能リスクの軽減、

与信(支払い能力)の調査ができるため、海外との取引が

安心して行えるメリットがあります。

【医療ファクタリング】

医療ファクタリングとは、診療報酬債権ファクタリングなど

医療にまつわるファクタリングのことです。

一般的に、入金まで2~3か月かかる診療報酬を

早急に受け取ることができるサービスです。

- 診療報酬ファクタリング

- 介護報酬ファクタリング

- 調剤報酬ファクタリング

の3種類があり、一般的に3社間ファクタリングになります。

一般企業が利用するファクタリングに対して、医療機関が利用できるのが医療ファクタリングです。

売掛先が社保や国保などの公的機関であるため、一般のファクタリングより

手数料は低めに設定されている点が、メリットといえるでしょう。

【1】手数料が、他のサービスに比べて割高!

銀行で融資を受けられない方でもファクタリングを

利用することができることが多いです。

つまり、審査がスピーディで、パスしやすいです。

ところが、銀行融資などに比べると、手数料はかなり高額になります。

買取ファクタリングは、「売掛債権の譲渡」なので、

利息制限法が適応されず、金利(年率)に換算すると、

法外な金利になることはしっかり覚えておきましょう。

2社間ファクタリングの手数料相場は、金利(年率)換算では、

売掛金の1ヶ月入金早期化の場合、2社間ファクタリングの平均手数料は、5~40%です。

これを金利(年率)に換算すると、60~500%にもなります。

年利500%と言われてもピンと来ないかもしれませんが、

闇金でよく問題になる「トイチ(10日で1割)の年利が

365%ですから、それよりもまだ高いということです。

買取ファクタリングは、緊急時の一時避難的利用に

とどめないと、資金繰りを圧迫して即破産につながります。

緊急時の単発利用に限ることをおすすめします。

【2】債権譲渡登記で取引先に知られるリスク

2社間ファクタリングでは、基本的に取引先には、ファクタリング利用は通知されません。

ただし、「債権譲渡登記」を行う場合は、取引先が登記情報を確認することによって、

取引先にファクタリングの利用が知られることになります。

「債権譲渡登記」が実施されるか契約書面で確認しておきましょう。

【3】悪徳業者には注意してください!

貸金業法の度重なる改正で、経営難に陥った街金=闇金がファクタリングに

活路を見出しているという場合もあります。

ファクタリング会社を装った闇金が存在していることは事実です。

ファクタリング会社のサイトによっては、政府がファクタリングを推奨しているような

説明がなされている場合がありますが、これは必ずしも正しい情報が伝えらていません。

説明をそのまま信用して安易に利用せず信用のある会社を取引してください。

優良なファクタリング会社を見分けるポイント

大手のファクタリング会社では、2社間ファクタリングを行っていません。

2社間ファクタリングを行っているのは、中小のファクタリング会社が多く、

中には悪質業者も紛れ込んでいます。

チェックすべきポイントは、

• 手数料、契約条件だけでなく、会社所在地や代表者名などの情報が

明示されているかサイトをチェックしましょう。

優良業者なら、HPに明記されています!

面談しないで、債権買取というのは、通常の審査をしない

悪徳業者の可能性が高いです。

• 極端に甘い条件には気をつけろ!

一見お得な取引のように見せかけて、あとから法外な手数料を

請求する手口の可能性がありますので気をつけましょう。

• 保証人や担保を要求していないか

通常のファクタリング会社の場合、保証人や担保を要求することはありません。

以上の説明内容を心にとめておいて、少しでも怪しいと

感じることがあれば、利用を控えましょう。

悪徳業者に騙される場合、もちろんだます方が悪いのですが、

だまされる方にも気持ちの焦りなどがあることが多いです。

少し「変だなあ!」と思ったら、直ちに取引を中止しましょう!

いったん、その手の業者に引っかかると、

経営に悪影響を及ぼすので注意してください。

まとめ

支払い期日が迫る中で大変なストレスを感じている中で

一見、使いやすいサービスであるように見えるファクタリングですが、

適切な利用方法を一歩間違えば、資金繰りに大きな影響を与えかねません。

緊急避難的に単発で利用するだけにとどめましょう。

繰り返しの利用は、リスクが高まり 資金繰りを

圧迫しかねませんので十分注意して利用してください。